ÍNDICE

A verdade sobre a Lista Negra Bancária

Quem nunca ouviu falar na Lista Negra Bancária? (Conhecida também como lista secreta, cadastro negro e ficha negra.)

Quem nunca ouviu falar na Lista Negra Bancária? (Conhecida também como lista secreta, cadastro negro e ficha negra.)

Muitas pessoas acreditam que após a quitação de uma dívida que estava em atraso, nunca mais conseguirão crédito ou financiamento novamente.

Ainda mais se ingressaram com uma medida judicial ou extrajudicial contra o banco.

Então se esta é sua dúvida, você está no lugar certo!

Saiba que através desta matéria você poderá compreender em detalhes sobre o assunto, descobrindo se realmente existe ou não a famosa Lista Negra Bancária.

Entretanto, antes de concluirmos se a Lista Negra é um mito ou verdade, será necessário compreendermos como surgiu esse assunto, para que assim possamos de fato compreender a conclusão desta matéria.

Dessa forma, continue lendo e descubra TUDO que ninguém nunca te contou sobre Lista Negra Bancária.

Inadimplência no Brasil

Não é novidade que quase todos os consumidores já enfrentaram alguma dificuldade financeira, seja ela bancária ou não. Principalmente devido aos impactos que a pandemia de Covid-19 desencadeou no mundo a partir do ano de 2019.

Todos nós estamos suscetíveis a enfrentar dificuldades financeiras em algum momento de nossas vidas, no qual poderá resultar em eventuais atrasos de pagamentos, principalmente se o boleto bancário estiver com juros abusivos.

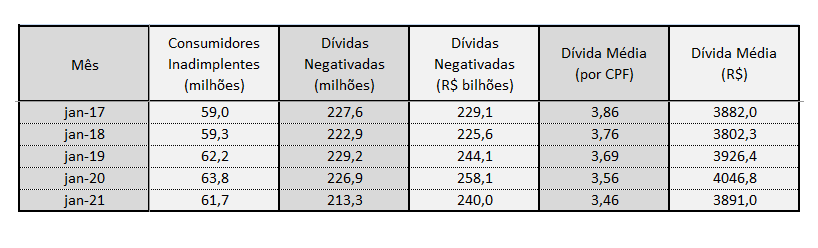

Segundo o Indicador do Serasa Experian referente a Inadimplência do Consumidor, são mais de 60 milhões de brasileiros inscritos no órgão de proteção ao crédito:

Como vemos nos dados acima, o número de consumidores inadimplentes cresceu significativamente até o ano 2020, tendo uma redução em 2021 devido aos programas de auxílio emergencial do Governo em combate a Covid-19, entre outros motivos.

Entretanto a inadimplência não é a única que cresceu até o momento.

O número de consumidores que iniciaram a procura por seus diretos contra a cobrança de juros abusivos também  cresceu.

cresceu.

Dessa forma, os métodos alternativos para solução de conflitos contra as instituições financeiras aumentou consideravelmente.

Isso somente foi possível após vigorar a lei de n° 8.078 de 1990 conhecida como Lei do Consumidor, ou Código de Defesa Consumidor (CDC).

Afinal ele permitiu revisar extrajudicialmente ou judicialmente qualquer tipo de cobrança abusiva firmada em contratos bancários ou em qualquer outra instituição privada.

O que é Revisão Contratual e qual a ligação com a Lista Negra Bancária?

Ainda que não seja o objetivo deste artigo, entender o que é revisão contratual é crucial para que possamos chegar a nossa conclusão.

Ainda que não seja o objetivo deste artigo, entender o que é revisão contratual é crucial para que possamos chegar a nossa conclusão.

Em síntese, a revisão contratual tem como objetivo principal proporcionar o equilíbrio das partes em todo e qualquer tipo de contrato.

Principalmente em se tratando de contratos de difícil entendimento ou de adesão (cláusulas aprovadas unilateralmente pelo fornecedor de produtos ou serviços, sem que o consumidor possa discutir ou modificá-las).

Esses contratos de certa forma colocam o consumidor em desvantagem exagerada na relação de consumo à luz do CDC.

Um bom exemplo onde a revisão contratual pode ser utilizada, é no combate dos juros abusivos em dívidas bancárias, como contratos de financiamento de veículos, empréstimos, cartão de crédito entre outros.

Conforme informado anteriormente, o consumidor possui o direito de equilibrar qualquer contrato na esfera extrajudicial ou judicial.

Inclusive existe uma súmula (verbete que registra a interpretação pacífica ou majoritária adotada por um Tribunal a respeito de um tema específico) do Superior Tribunal de Justiça informando que é aplicável o CDC em contratos bancários:

“Súmula 297: O Código de Defesa do Consumidor é aplicável as instituições financeiras.”

Desse modo, todas as cláusulas que garantem os direitos dos consumidores deverão ser respeitadas pelos bancos e financeiras.

Portanto, partindo da premissa que é um direito garantido do consumidor solicitar a revisão de seu contrato, estando ou não em atraso com os pagamentos, podemos compreender que o mesmo não poderá sofrer qualquer tipo de represália futura por ter solicitado os seus direitos, ou seja, não poderá ter o seu nome inscrito em nenhuma Lista Negra Bancária.

Outrossim, temos os Art. 39. inciso VII e o Art. 43. §5º do “CDC”, além do Art. 3º § 3º e Art. 8º inciso VI da Lei nº 12.414 de 2011 “Cadastro Positivo”, que deixam claro que é vedado ao Banco e Instituições Financeiras repassar informações depreciativas, referente a ato praticado pelo consumidor no exercício de seus direitos, bem como uma vez quitada a dívida, não poderá ser fornecida pelos Sistemas de Proteção ao Crédito, quaisquer informações que possam impedir ou dificultar novo acesso ao crédito.

Dificultar o acesso a novo crédito pode ser classificado como “vingança contratual”, no qual é amplamente vedado pelo Código de Defesa Consumidor e também pela Lei própria que disciplina a formação e consulta a bancos de dados com informações de adimplemento para formação de histórico de crédito:

Código de Defesa do Consumidor:

Art. 39. É vedado ao fornecedor de produtos ou serviços, dentre outras práticas abusivas:

VII – repassar informação depreciativa, referente a ato praticado pelo consumidor no exercício de seus direitos;

Art. 43. O consumidor, sem prejuízo do disposto no art. 86, terá acesso às informações existentes em cadastros, fichas, registros e dados pessoais e de consumo arquivados sobre ele, bem como sobre as suas respectivas fontes.

§ 5° Consumada a prescrição relativa à cobrança de débitos do consumidor, não serão fornecidas, pelos respectivos Sistemas de Proteção ao Crédito, quaisquer informações que possam impedir ou dificultar novo acesso ao crédito junto aos fornecedores.

Lei do Cadastro Positivo:

Art. 3º Os bancos de dados poderão conter informações de adimplemento do cadastrado, para a formação do histórico de crédito, nas condições estabelecidas nesta Lei.

§ 3º Ficam proibidas as anotações de:

I – informações excessivas, assim consideradas aquelas que não estiverem vinculadas à análise de risco de crédito ao consumidor; e

II – informações sensíveis, assim consideradas aquelas pertinentes à origem social e étnica, à saúde, à informação genética, à orientação sexual e às convicções políticas, religiosas e filosóficas.

Art. 8º São obrigações das fontes:

VI – fornecer informações sobre o cadastrado, em bases não discriminatórias, a todos os gestores de bancos de dados que as solicitarem, no mesmo formato e contendo as mesmas informações fornecidas a outros bancos de dados.

Posto isto, esclarecemos a primeira situação pela qual inibiria a ligação de qualquer lista negra bancária com a revisão contratual.

Restringir o crédito do consumidor que procurou seus direitos contra a instituição financeira, não pode!

Negativação no SPC/SERASA

Conforme já explicado aqui no blog, o credor de uma dívida pode negativar o consumidor em caso de inadimplência contratual.

Geralmente as instituições financeiras negativam os consumidores através dos Sistemas de Proteção ao Crédito, como o SPC / SERASA e BOA VISTA.

Geralmente as instituições financeiras negativam os consumidores através dos Sistemas de Proteção ao Crédito, como o SPC / SERASA e BOA VISTA.

De fato o principal objetivo desses sistemas é o fornecimento de informações para as instituições bancárias ou empresas privadas.

Essas informações são utilizadas como critério para avaliar o risco do fornecimento de crédito para um determinado consumidor.

Ou seja, caso o consumidor esteja com algum pagamento em aberto, ficará com o “nome sujo” no SPC / SERASA.

Sendo assim, será pouco provável que consiga linha de crédito em qualquer outra instituição financeira ou bancária.

Observa-se, portanto, que neste primeiro momento os famosos Birôs de Crédito (nome dado aos sistema acima) servem como um sistema para inserir o consumidor que está inadimplente com uma dívida naquele momento, servindo como uma “proteção” na decisão de tomada de um novo crédito por outro credor.

Então como devo proceder após Regularização da Dívida?

Após o consumidor ter quitado a sua dívida, o credor obrigatoriamente terá que providenciar a baixa de todos os restritivos no prazo de até 5 dias úteis.

Após o consumidor ter quitado a sua dívida, o credor obrigatoriamente terá que providenciar a baixa de todos os restritivos no prazo de até 5 dias úteis.

Não importa se a quitação da dívida foi efetuada à vista ou a prazo, com ou sem desconto, o credor obrigatoriamente terá que providenciar a baixa nos Sistemas de Proteção ao Crédito.

Caso o consumidor identifique que mesmo após 5 dias úteis o seu nome permanece negativado, poderá exigir a exclusão diretamente na instituição financeira conforme o artigo 43 inciso 3º do CDC:

3º O consumidor, sempre que encontrar inexatidão nos seus dados e cadastros, poderá exigir sua imediata correção, devendo o arquivista, no prazo de cinco dias úteis, comunicar a alteração aos eventuais destinatários das informações incorretas.

Desta forma, também por analogia ao CDC, após ter regularizado todas as suas pendências financeiras, o consumidor não poderá ter o seu nome negativado.

Aliás, isso engloba inscrições em qualquer outro Sistema de Proteção ao crédito, lista “Negra Bancária” ou banco de dados compartilhado com a finalidade de divulgar o seu histórico financeiro em operações de crédito com outras instituições financeiras.

Agora você já sabe que o consumidor não poderá ter o nome vinculado a qualquer Sistema de Crédito após quitação da dívida, logo qualquer sistema ou lista bancária é uma prática totalmente ilícita

Seja para quem ingressou com a revisão contratual de forma extrajudicial ou judicial, quanto para aqueles que apenas ficaram inadimplentes.

Então chegou a agora de desvendar definitivamente a grande confusão criada sobre a Lista Negra.

SISBACEN e SCR: Os responsáveis pela “Lista Negra Bancária”?

Chegamos ao ponto chave da matéria.

Aqui você realmente irá descobrir que a lista negra ou cadastro secreto não passa de um grande mal entendido.

Isso mesmo, um grande mal entendido, criado para amedrontar os consumidores.

Dessa forma, esse mito faz com que as pessoas não procurem os seus direitos quando constatada alguma irregularidade contratual, justamente por terem medo de sofrer alguma restrição de crédito futuro.

Ainda que não seja o foco desta matéria, é importante aprendermos que o SISBACEN (Sistema de Informações Banco Central) é o nome dado ao conjunto de sistemas gerais do Banco Central (BACEN)

Esse conjunto de sistemas centraliza todas as informações de todos os clientes com as instituições financeiras, visando o suporte e condução de processos de trabalho do Banco Central.

Já o SCR (Sistema de Informações de Crédito do Banco Central) é um outro sistema que faz parte da lista de sistemas do SISBACEN.

Ele tem como objetivo principal a concentração de informações sobre operações de crédito e garantias contratadas por consumidores com bancos e demais instituições autorizadas a funcionar pelo Banco Central.

Segundo o Banco Central: “o SCR é um mecanismo utilizado para acompanhar as instituições financeiras na prevenção de crises, sendo um aliado para as instituições financeiras na quantificação dos riscos por meio da compreensão da capacidade de pagamentos dos consumidores.”

Ou seja, ele possibilita aos bancos e demais instituições financeiras avaliar a capacidade de pagamento de cada consumidor, além de mostrar a pontualidade em cada pagamento.

O SCR é alimentado mensalmente por todas as instituições financeiras e bancárias.

Inclusive são as únicas responsáveis pela inclusão ou exclusão de qualquer informação do sistema.

As instituições financeiras possuem a obrigação de informar ao SCR/BACEN sobre todas as operações de crédito (empréstimos, financiamentos, renegociações bancárias) acima de R$ 200,00 (duzentos reais) efetuadas a cada mês anterior, tanto em operações a vencer como vencidas.

Caso você possua alguma operação de crédito ativa, certamente ela está registrada no SCR.

Da mesma forma, todo o seu histórico de abertura de conta corrente e poupança também estão lá, incluindo movimentações de créditos contratados, entre outros.

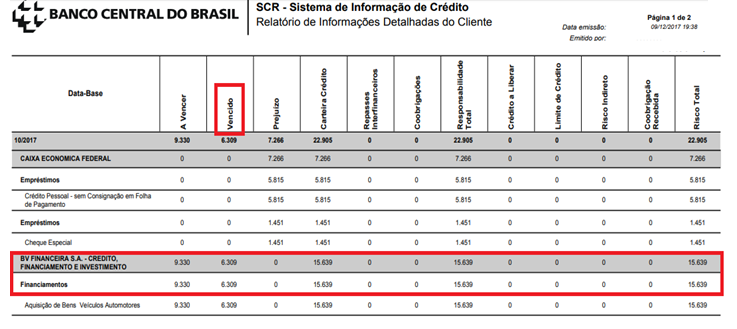

A título de exemplo, abaixo disponibilizamos um extrato financeiro real do SCR, onde o consumidor possui uma dívida de R$ 15.639,00 na BV Financeira, sendo R$ 6.309,00 lançado como vencido.

Desta forma, apesar de ser um sistema que é amplamente utilizado como análise de crédito perante as instituições financeiras, o seu objetivo principal não é ser um sistema de cadastro restritivo igual o SPC / SERASA, pelo menos não no papel.

O objetivo principal do SRC, segundo o Banco Central, é reforçar os mecanismos de supervisão bancária, ou seja, ter o conhecimento de todas as operações de crédito que uma determinada instituição financeira está realizando ao público em geral.

Com isso ele terá um maior controle das operações de crédito no país, sabendo quais estão ou não sendo pagas pelo consumidor.

Dessa maneira o Banco Central pode avaliar os riscos inerentes das instituições financeiras.

Isso serve para proteger os recursos que os próprios cidadãos confiam às instituições, como a poupança bancária, por exemplo.

Em suma, o Banco Central quer saber qual a porcentagem de financiamentos, empréstimos, valores de operação, inadimplência etc. uma financeira está operando mensalmente.

Desta forma, entre diversos outros objetivos, ele consegue mensurar o risco de crédito e o atual cenário financeiro de um determinado banco.

Ou seja, uma financeira na qual detém mais de 90% de clientes inadimplentes ou que não consiga vender os seus produtos e serviços mensalmente, será considerada uma financeira com alto índice de falência.

Obviamente o contrário também é verdadeiro para aquelas que possuem alto fluxo de operações e bom índice de consumidores adimplentes.

Por esse motivo o Banco Central mantém o controle de todas as operações para justamente prevenir eventuais fraudes no Sistema Financeiro Nacional (SFN).

Então qualquer banco pode ter acesso ao meu histórico de crédito através do SCR?

Em primeiro lugar, insta frisar que, assim como funciona com o SPC/SERASA, as instituições financeiras são obrigadas a comunicar o Banco Central para que remova do campo “vencido” ou “prejuízo” o apontamento em atraso de uma operação que tenha sido paga, seja pela quitação integral ou não.

Caso não o faça, o banco responsável pela informação poderá sofrer sanções administrativas e judiciais.

Agora em resposta ao questionamento, depende.

O acesso ao SCR por qualquer instituição financeira somente pode ser concedido após autorização expressa e inequívoca pelo cliente (tomador do crédito).

E é exatamente neste ponto onde queremos chegar, já que agora ficou fácil imaginar como surgiu o termo “Lista Negra Bancária”.

Além do acesso por qualquer instituição financeira (desde que autorizado), o SCR também pode ser acessado pelo próprio cliente através do sistema online REGISTRATO.

Apesar de ser necessária autorização formal pelo cliente, é definitivamente aí que o problema começa.

Em via de regra, as instituições financeiras para a liberação de qualquer empréstimo bancário, exigem através de um contrato de adesão a autorização do cliente para acessar o seu histórico nos arquivos do SCR.

Basta conferir em seu contrato de empréstimo, abertura de conta corrente ou em qualquer outro documento que você tenha formalizado com o banco para obtenção de crédito, certamente haverá uma cláusula nesse sentido.

Portanto, uma vez autorizado o acesso ao sistema pela instituição financeira, ela terá acesso a todas as informações de crédito vinculadas ao seu CPF, tais como:

- Empréstimos e financiamentos;

- Adiantamentos;

- Operações de arrendamento mercantil;

- Coobrigações e garantias prestadas;

- Operações baixadas como prejuízo e créditos contratados com recursos a liberar;

- Demais operações que impliquem risco de crédito;

- Operações de crédito que tenham sido objeto de negociação com retenção substancial de riscos e de benefícios ou de controle;

- Operações com instrumentos de pagamento pós-pagos;

- Operações de empréstimo e de financiamento entre pessoas por meio de plataforma eletrônica; e

- Outras operações ou contratos com características de crédito, que sejam assim reconhecidos pelo BC.

Então de fato o SCR pode compartilhar o meu histórico de crédito em qualquer outro banco?

Sim. Mas, antes que você se assuste, nós vamos explicar melhor.

Sim. Mas, antes que você se assuste, nós vamos explicar melhor.

De fato o SCR permite a troca de informações de forma que as instituições possam avaliar o perfil dos clientes para fins de contratação de empréstimos.

Assim sendo, o compartilhamento serve tanto para o lado bom quanto para o lado ruim.

Clientes com baixo endividamento e sem histórico de atrasos tem maior probabilidade em obter crédito, inclusive com menores taxas de juros. Já clientes com muitas dívidas, mesmo sem atrasos, podem eventualmente ser considerados como de maior risco e terem maiores dificuldades em obter crédito, inclusive com taxas de juros mais elevadas.

Entretanto, ele não foi desenvolvido para ser um sistema de maus pagadores, visto que as informações dos clientes somente podem ser consultadas no SCR caso eles deem autorização específica para a realização de consulta de seus dados, conforme já explicamos acima.

O SCR foi criado em Maio de 2002 (em substituição ao sistema Central de Risco de Crédito CRC criado em 1997) e até meados do ano de 2010/2011 se desvendou que as instituições financeiras não providenciavam a baixa dos restritivos no SCR após o adimplemento da dívida, ou ainda lançavam equivocadamente as operações quitadas com desconto como “Prejuízo”, gerando uma informação negativa ao consumidor que buscava por uma nova linha de crédito no mercado.

Desta forma, o sistema era utilizado como um sistema Restritivo de Crédito aos clientes que tinham solicitado previamente a revisão contratual e que pretendiam realizar um novo empréstimo ou financiamento.

Devido a falta de conhecimento e transparência do SCR, a maioria dos consumidores eram “barrados” ao tentar realizar um novo empréstimo.

Sendo assim, com a negativa de crédito sem uma justificativa plausível, criou-se justamente nesse período o nome Lista Negra Bancária, onde os consumidores imaginavam que estavam cadastrados nessa “famosa lista negra” pelas instituições financeiras.

As instituições financeiras continuam sem comunicar o SCR após o pagamento das dívidas?

Ainda acontece, mas atualmente na grande maioria dos casos não mais.

Ainda acontece, mas atualmente na grande maioria dos casos não mais.

Principalmente quando o consumidor é auxiliado por uma consultoria financeira especializada na área, que irá acompanhar a baixa de todos os restritivos para que o consumidor não sofra qualquer tipo de restrição futura.

O motivo principal que levou as instituições financeiras a interromper a prática ilegal, foram as diversas decisões do STJ (Supremo Tribunal de Justiça), com forte repercussão pela mídia através de uma matéria exibida no ano de 2010 pelo programa Fantástico da emissora Globo.

Além disso, a OAB em uma ação coletiva, acionaram as instituições financeiras na justiça para prestarem esclarecimentos sobre a “Lista Negra Bancária”, onde obtiveram o parecer conclusivo quanto a ilegalidade de qualquer lista que visa restringir acesso ao crédito futuro dos consumidores que ficaram inadimplentes ou que solicitaram a revisão de seus contratos.

Posteriormente, inúmeras ações foram impetradas requerendo danos morais sobre a falta de exclusão dessa restrição.

Essas ações foram baseadas conforme determina os artigos mencionados no início da matéria.

Atualmente é pacífica a jurisprudência (conjunto de decisões sobre interpretações de leis pelos tribunais) que o SCR também pode ser considerado como um sistema de restrição ao crédito, ao contrário do que alega o Banco Central.

Nas palavras do Ministro Luis Felipe Salomão proferidas no Recurso Especial N°1.365.284/SC, resumimos o entendimento do STJ sobre o tema:

“Portanto, não se pode negar que o Sisbacen, mais precisamente o SCR, é cadastro público que tem tanto um viés de proteção do interesse público (como regulador do sistema – supervisão bancária), como de satisfação dos interesses privados (seja instituições financeiras – gestão das carteiras de crédito -, seja mutuários – demonstração de seu cadastro positivo).

Por óbvio que referido órgão deve ser tratado de forma diferente dos cadastros de inadimplentes como SPC e Serasa. Contudo, não se pode olvidar que também tem a natureza de cadastro restritivo de crédito, justamente pelo caráter de suas informações, tal qual, portanto, o SPC, o Serasa, ou demais cadastros de proteção, pois visam a diminuir o risco assumido pelas instituições na decisão de tomada de crédito.

É notória a utilização do SCR do Sisbacen pelas instituições financeiras como espécie de filtro – conhecendo melhor o risco do potencial contratante do crédito – para a concessão de empréstimos ao consumidor (o custo do crédito tem como um de seus fatores a expectativa relacionada à inadimplência), valendo-se para tanto dos dados do histórico de crédito (créditos e débitos) constantes no referido cadastro. (…)”Nessa ordem de ideias, corroboro o entendimento consagrado pela jurisprudência desta Corte no sentido de que o cadastro nos arquivos do Banco Central (Sisbacen) é também um banco de dados de proteção ao crédito, tendo suas informações potencialidade de restringir o crédito, uma vez que transmitem os riscos relacionados àquela determinada pessoa.

Assim, “apesar de não ter sido criado com essa finalidade”, uma vez que o entendimento do STJ segue no sentido de ser um sistema de restrição ao crédito, tornou-se obrigatório que as instituições financeiras e bancárias atualizem o sistema do Banco Central (SCR) com as informações corretas quando a dívida está “em dia” ou totalmente quitada, sob pena de danos morais caso comprovada a irregularidade.

E em caso de Descumprimento ou informações erradas?

Segundo aponta o Banco Central, os dados do relatório do SCR possuem defasagem mínima de 20 dias em relação à última informação enviada ao sistema e não representam o valor atualizado de eventuais dívidas junto às instituições financeiras.

Sendo assim, caso você liquide uma operação, por exemplo, no mês de março, essa informação somente estará disponível para consulta após o processamento no SCR, enviado pela instituição financeira no mês de abril.

Respeitado o prazo solicitado pelo Banco Central, acrescido do prazo determinado pelo Código de Defesa do Consumidor (5 dias), a instituição financeira deve realizar a comunicação sobre as respectivas informações para cancelamento do apontamento no SCR, conforme informações abaixo:

- Operações que estavam em atraso e que foram apenas atualizadas: De: “VENCIDO” para “A VENCER”.

- Operações que estavam em atraso e que foram integralmente quitadas: De “VENCIDO” ou “PREJUÍZO”, para baixada.

Lembrando que não há alteração nas informações dos meses anteriores ao pagamento, uma vez que naquele período as dívidas estavam vencidas ou em prejuízo.

Caso a descrição atual de sua dívida esteja errada, a Reis Revisional aconselha que você procure a instituição financeira para regularização das informações, já que a informação errada, poderá resultar em restituições perante uma nova análise de crédito.

Havendo recusa injustificável pela a instituição financeira, recomendamos a procura de um profissional de sua confiança, no qual poderá analisar se há realmente uma conduta ilícita e passível de reparação diante do seu caráter restritivo, conforme entendimento do STJ.

Conclusão

Chegamos ao final do conteúdo e esperamos que você tenha compreendido definitivamente que a lista negra bancária não existe.

Ela se originou durante o período de 2002 até meados de 2011 devido ao uso indevido do sistema SCR.

As instituições financeiras simplesmente não baixavam o item “vencido” ou cadastravam como “prejuízo” no sistema.

Portanto se você, ao solicitar crédito, seja surpreendido com o informativo de “restrição interna”, deve agir rápido.

Após transcorrido 2 meses após a quitação da dívida, consulte se ainda consta qualquer restritivo em seu nome através do SRC.

Dessa forma, você poderá solicitar a imediata exclusão diretamente na instituição financeira que não tenha providenciado a baixa.

Dessa forma, você poderá solicitar a imediata exclusão diretamente na instituição financeira que não tenha providenciado a baixa.

Lembrando que o nome Lista Negra Bancária foi amplamente divulgado para evitar que os consumidores atrasem os pagamentos.

Ou pior, criada para que não procurem os seus direitos caso identificado alguma irregularidade contratual.

Em nossa consultoria financeira já resolvemos milhares de contratos que continham juros abusivos e nem por isso nossos clientes deixaram de conseguir crédito novamente.

Por fim, caso você ainda tenha dúvida sobre a existência ou não da lista negra, recorde-se que atualmente são mais de 60 milhões de Brasileiros que estão inadimplentes

Isso significa 1/3 da população Brasileira.

Então imagine que todas essas pessoas regularizem suas pendências, retomando ao mercado com novas solicitações de crédito.

Agora imagine se as instituições financeiras recusassem crédito a essas pessoas devido a uma suposta “listra negra”.

Desta forma estariam deixando de atender mais de 60 milhões de pessoas.

Isso sem contar os outros milhões de pessoas que em algum momento ficaram inadimplentes e quitaram suas dívidas.

Logo as instituições estariam fadadas à falência, pois deixariam de lucrar por medo da inadimplência.

O mesmo acontece com aqueles que procuram os seus direitos na esfera extrajudicial ou judicial.

No mais, a aprovação de novos empréstimos e financiamentos passam por análise individual das financeiras, sendo que as orientações descritas acima, apesar de ajudarem, não garantem aprovação de crédito.

Dúvidas Gerais:

1 – Onde posso consultar se o meu nome está registrado no SISBACEN – SCR?

A forma mais fácil de saber se a dívida foi baixada SCR é através do sistema REGISTRATO

Assim esse sistema pode ser acessado online pelo próprio cliente.

2 – Qual o prazo que as minhas informações estarão disponíveis no SISBACEN – SCR?

São 2 prazos distintos:

Para o cliente final: Operações registradas dos últimos 60 meses.

Para as instituições financeiras: Operações registradas dos últimos 24 meses.

3 – Quitei minha dívida e o banco não retirou a restrição do SRC, o que devo fazer?

Em primeiro lugar aguardar pelo menos 2 meses após a quitação da dívida.

Em segundo lugar, caso ainda identificado a restrição, o consumidor deve comunicar formalmente a instituição financeira para que providencie a baixa da dívida no SRC.

Não adianta comunicar o Banco Central, pois os responsáveis pela inclusão e exclusão são exclusivamente as instituições financeiras.

Então se mesmo após a solicitação formal a instituição financeira não providenciar a baixa, o consumidor deve agir.

De fato providenciar uma reclamação no Banco Central ou até mesmo questionar na esfera extrajudicial é um caminho

Saiba mais:

Caso você possua conhecimento jurídico e queira mais informações, listamos abaixo os principais recursos sobre o tema SRC.

Precedente do STJ – REsp 1099527/MG;

Recurso Especial Nº 1.117.319 – SC;

Recurso Especial 1365284/SC;

REsp 1302526/RS

Resp Nº 924.079

Agravo interno em recurso especial 899.859/AP – 12/09/2017

Agravo 1235525. Ministro RAUL ARAÚJO J. 07/04/2011

Recurso Especial Nº 1811531 – RS (2019/0119833-9)

Co-fundador da empresa Reis Revisional, consultoria especializada na luta contra a cobrança de juros abusivos no Brasil, gerando economia financeira e proporcionando o equilíbrio nas relações de consumo entre seus clientes e Bancos e Financeiras.

Condecorada pela LATIN AMERICAN QUALITY INSTITUTE na categoria de Consultoria Financeira, foi premiada por sua preocupação na gestão da qualidade com certificação emitida pela LAQI, reconhecida pela ONU.