Parcelas atrasadas de financiamento de veículos é algo muito comum de ocorrer.

Isso porque o Brasil é um país onde a instabilidade econômica e financeira é uma realidade que persiste e parece não estar longe de acabar.

Entretanto existem situações onde há abusos no contrato de financiamento, relacionados à tarifas e juros abusivos.

Nesse artigo explicaremos as situações mais comuns onde ocorrem as parcelas atrasadas de financiamento de veículo e as saídas que o consumidor pode encontrar para regularizar sua situação.

ÍNDICE

O que são parcelas atrasadas de financiamento de veículos?

Parcelas atrasadas de financiamento de veículos ocorrem quando o bem financiado através de um contrato de financiamento possui uma ou mais obrigações pendentes de pagamento junto à instituição financeira credora. Dessa maneira, estar com parcelas em atraso significa inadimplência e risco de perda do bem por meio de uma ação judicial.

Parcelas atrasadas de financiamento de veículos ocorrem quando o bem financiado através de um contrato de financiamento possui uma ou mais obrigações pendentes de pagamento junto à instituição financeira credora. Dessa maneira, estar com parcelas em atraso significa inadimplência e risco de perda do bem por meio de uma ação judicial.

No Brasil, as modalidades mais comuns de financiamento de veículo são: CDC, Leasing e Consórcio.

Abaixo falaremos sobre como regularizar as parcelas atrasadas de financiamento de veículos de cada modalidade.

E também traremos dicas preciosas para você economizar dinheiro sem perder o bem financiado.

Como regularizar as parcelas atrasadas de financiamento de veículos ?

Comumente os contratos de financiamento de veículos são efetuados através de alienação fiduciária.

Isso significa que o bem financiado, ou seja, o carro, pertencerá ao agente credor até que todas as parcelas do financiamento sejam efetivamente pagas.

Dessa forma, estar com as parcelas do financiamento em atraso pode gerar inúmeras dores de cabeça como:

- Negativação do nome / CPF nos órgão de proteção ao crédito;

- Perda do bem através de processos de busca e apreensão e reintegração de posse;

- Diminuição do Score do CPF;

- Restrições bancárias diversas.

Contudo existem maneiras de regularizar a situação e explicaremos abaixo como proceder:

Parcelas atrasadas de financiamento de veículos – CDC

Para as pessoas que efetuaram o financiamento do veículo através do CDC, que significa Crédito Direto ao Consumidor, estar com as parcelas atrasadas do financiamento do veículo pode vir a acarretar em busca e apreensão do bem.

Isso porque essa modalidade de contrato é efetuada através da alienação fiduciária.

Ou seja, o veículo pertence ao credor até que as parcelas sejam integralmente quitadas.

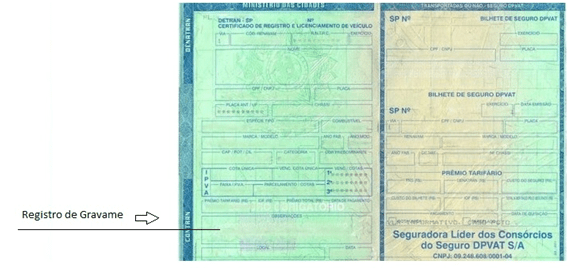

Para saber se o seu veículo esta alienado, basta consultar o documento e verificar se existe registro de gravame no campo de “observações” do documento.

O registro de gravame no documento indica que o bem esta alienado junto a algum credor.

Infelizmente no Brasil, a maioria dos contratos firmados via CDC possuem alguma irregularidade.

A mais comum delas é a cobrança de juros abusivos e tarifas embutidas.

De fato que uma taxa abusiva de juros contribui consideravelmente para inadimplência das parcelas.

Elas tornam o financiamento excessivamente oneroso e são o principal motivo da ocorrência de parcelas atrasadas de financiamento de veículos.

Veremos mais adiante como identificar e combater esse tipo de abuso.

Parcelas atrasadas em contratos de Leasing

Igualmente ao CDC, o Leasing ou “Arrendamento Mercantil” é uma modalidade de financiamento de veículo através de alienação fiduciária.

A diferença do CDC para o Leasing esta na documentação do veículo.

No CDC, o veículo é adquirido pelo consumidor ficando alienado junto ao banco credor, ou seja, impossibilitado de ser negociado enquanto perdurar o financiamento.

Após a quitação do contrato, a restrição de alienação é retirada do documento e o veículo passa a ser do adquirente.

No caso de Leasing o veículo é comprado pelo credor e alugado ao consumidor.

Dessa maneira, ao final do financiamento, o consumidor pode optar em ficar com o bem ou devolve-lo ao credor.

Caso opte pela devolução, o credor deverá restituir o chamado VRG (valor residual garantido), desde que a venda do bem a terceiro supere o valor integral do VRG contido no contrato.

De fato que as taxas de juros do Leasing são comumente inferiores às praticadas pelo CDC.

Entretanto é possível haver a cobrança de juros abusivos nessa modalidade de financiamento também.

Certamente esse é um fator gerador de parcelas atrasadas de financiamento de veículos, e deve ser combatida pelo consumidor.

Parcelas atrasadas em Consórcios

Na modalidade de consórcio de veículos as regras para pessoas que estão com parcelas atrasadas deverão estar contidas no contrato do consórcio.

Na modalidade de consórcio de veículos as regras para pessoas que estão com parcelas atrasadas deverão estar contidas no contrato do consórcio.

De fato que um consorciado inadimplente terá punições contratuais pré-determinadas.

Inclusive parcelas atrasadas de financiamento de veículos adquiridos em consórcio poderão sofrer busca e apreensão.

No consórcio, uma administradora do consórcio começa a juntar grupos de pessoas que desejam obter um veículo.

Então quando o número mínimo de participantes é atingido, todos começam a pagar um valor determinado como parcela.

Assim, ao menos um participante do consórcio deverá ser contemplado por mês e levará a carta de crédito para comprar o veículo que desejar.

Em consórcios a cobrança de juros é pequena ou inexistente, mas há taxa de administração da empresa prestadora de serviço.

Entretanto consórcios podem durar até oito anos, sendo que o consorciado pode ser contemplado no início ou no final do contrato.

Como identificar e combater juros abusivos em contratos de financiamento?

Não é difícil identificar cobrança de juros abusivos em contratos de financiamento de veículos.

De fato que uma minoria de pessoas fazem o cálculo prévio de juros na hora de assinar o contrato.

Isso porque ao efetuar a compra do bem, muitas vezes a preocupação se dá apenas se a parcela caberá ou não no bolso.

Entretanto existem maneiras simples de identificar indícios de cobrança de juros abusivos .

Os juros abusivos de fato é um dos principais motivos de parcelas atrasadas de financiamento de veículos.

Veja passo a passo como identificar cobrança de juros abusivos:

- Multiplique o total de parcelas pelo valor de cada parcela. Por exemplo, 48 vezes de R$ 500,00;

- Some o total encontrado com o valor dado de entrada: 48 x R$ 500,00 = 24.000,00 Entrada: R$ 10.000,00. Total: R$ 34.000,00

- Encontre o valor de tabela de seu veículo no ano do financiamento. Ex: R$ 20.000,00

- Subtraia o valor total com o valor de tabela: R$ 34.000,00 – R$ 20.000,00. Diferença = 14.000,00

- O valor encontrado é o total de juros entregue ao credor, no caso R$ 14.000,00. Se o veículo custou R$ 20.000,00, você pegou R$ 10.000,00 emprestado e estará devolvendo R$ 14.000,00, ou seja, mais de 100% do valor. Certamente, cobrança de juros abusivos.

Dessa forma, para combater essa prática muitas vezes é necessário contratar um especialista.

A Reis Revisional é líder no Brasil nesse tipo de revisão. Isso porque age com transparência e ética junto aos clientes, proporcionando economia real em mais de 50% do valor da dívida, a um preço justo e atendimento personalizado.

Faça o Cálculo Revisional e receba o cálculo completo de juros abusivos de seu contrato.

Como funciona a Busca e Apreensão de Veículos em contratos com parcelas atrasadas de financiamento de veículos

Decerto que as três modalidades de financiamento de veículos comportam algum tipo de processo de busca e apreensão.

No caso de Leasing, não existe ação de busca e apreensão, mas sim ação de reintegração de posse.

Isso porque o veículo pertence ao credor, diferentemente do caso de CDC em que há apenas a alienação do bem

Comumente parcelas atrasadas de financiamento de veículo resultam nesse tipo de ação.

O credor a fim de reaver os valores que efetivamente emprestou ao financiado, pode ingressar com a ação de busca e apreensão.

Com uma parcela em atraso o credor já tem o direito de ingressar com a ação, contudo o mais comum é a tentativa de recebimento dos valores amigavelmente.

Efetivada a apreensão, o veículo deverá ser leiloado e os valores deverão ser usados para quitação do financiamento.

Além disso deverão ser descontados os valores dos honorários advocatícios e custas processuais da ação.

Há casos onde o credor propõe a chamada Entrega Amigável de Veículo.

Contudo essa modalidade não é indicada vez que os bancos e financeiras costumam cobrar valores residuais após a venda do veículo.

Portanto seja pela busca e apreensão, seja pela entrega amigável, o prejuízo ao consumidor é certo.

Elencamos abaixo algumas medidas preventivas para evitar a busca e apreensão do bem:

- caso haja parcelas atrasadas no financiamento, tente um acordo com o credor;

- evite compras por impulso sem análise prévia do contrato de financiamento;

- caso já exista ação de busca e apreensão de seu veículo, procure resolver a situação o quanto antes.

Parcelas atrasadas de financiamento de veículos: a melhor saída

A verdade é que o consumidor não escolhe estar com parcelas atrasadas de financiamento de veículos.

A verdade é que o consumidor não escolhe estar com parcelas atrasadas de financiamento de veículos.

De fato que a maioria dos casos, imprevistos financeiros ocorreram para que houvesse esse atraso.

Em alguns casos o consumidor se sente lesado pela cobrança de juros abusivos e decide suspender o pagamento das parcelas como meio de protesto.

Seja qual for a situação, a revisão contratual é indicada.

Até mesmo pessoas que estão com suas parcelas em dia, devem fazer o cálculo revisional.

Certamente os valores obtidos no Cálculo Revisional podem surpreender o financiado.

Bancos e financeiras enriquecem ano após ano às custas do consumidor, sendo que essa prática é ilegal segundo o Código de Defesa do Consumidor.

Revisar o contrato de financiamento é a melhor saída para combater a prática de juros abusivos.

A contratação de um profissional sério e capacitado para discutir a ação seja no âmbito judicial ou extrajudicial é a medida mais correta para fazer com que as instituições financeiras passem a respeitar o consumidor.

Confira essa reportagem publicada no portal G1 sobre Cobrança de Juros Abusivos

Dicas antes de assinar o contrato de financiamento

1 – Exija o contrato de financiamento antes de assiná-lo

Ler o contrato de financiamento certamente é o primeiro passo para evitar armadilhas e ciladas.

Em alguns casos, o consumidor é informado apenas do valor da parcela, e sequer recebe sua via do contrato após a compra do bem.

Essa prática é ilegal e abusiva.

Outrossim, caso o contrato de financiamento não seja apresentado no momento da compra, não assine nenhum documento e desista da compra.

2 – Verifique qual é a taxa presente no CET – Custo Efetivo Total

O CET – Custo Efetivo Total – é a taxa real de juros que o consumidor pagará pela dívida contraída.

Parcelas atrasadas de financiamento de veículos comumente são originadas por abusos nessa taxa.

Muitas vezes o consumidor se deixa enganar pela taxa nominal de juros, mas a taxa real que deve ser levada em conta é o CET.

3 – Faça pesquisa de mercado com vários credores antes de contratar o financiamento

É uma dica simples mas que vale ouro.

A diferença entre bancos e financeiras em relação às taxas de juros pode significar a diferença entre conseguir ou não pagar as parcelas do financiamento.

Dessa forma, pesquisar antes é a melhor maneira de evitar Parcelas atrasadas de financiamento de veículos.

4 – Parcelas atrasadas de financiamento de veículos tem solução

Após a contratação do financiamento, verifique se houve cobrança de juros abusivos.

Mesmo que você esteja conseguindo pagar em dia suas parcelas, a abusividade deve ser combatida.

Com isso, bancos e financeiras deverão se adaptar ao mercado e passar a respeitar o consumidor.

5 – Faça o Cálculo Revisional

Nesse artigo ensinamos a identificar possíveis indícios de cobrança de juros abusivos.

Contudo fazer o cálculo revisional é a melhor maneira para constatar essa abusividade.

Muitas vezes a revisão do contrato pode significar a diferença entre a sua saúde financeira ou o prejuízo que os juros abusivos causam em contratos.

Fale com a Reis Revisional e coloque um fim nos juros abusivos.

Conclusão

As parcelas atrasadas de financiamento de veículos é um problema muitas vezes difícil de ser resolvido.

As parcelas atrasadas de financiamento de veículos é um problema muitas vezes difícil de ser resolvido.

Elas podem ocasionar em negativação do CPF, processo de busca e apreensão e dificuldades em obtenção de crédito no mercado.

Entretanto a maioria dos contratos de financiamento possuem algum tipo de cláusula abusiva ou cobrança de juros abusivos.

Dessa maneira, a melhor forma de conseguir se livrar desse problema é efetuar a revisão do contrato de financiamento.

Nesse artigo ensinamos a identificar indícios de cobrança de juros abusivos.

Contudo o Cálculo Revisional é a maneira mais indicada para constatar abusividades.

Com a revisão do contrato, é possível regularizar a situação financeira e economizar dinheiro pagando o valor justo pela dívida.

Em alguns casos, é possível economizar até 90% do valor cobrando por bancos e financeiras.

Se você tem parcelas atrasadas de financiamento de veículos, fale com a Reis Revisional.

Co-fundador da empresa Reis Revisional, consultoria especializada na luta contra a cobrança de juros abusivos no Brasil, gerando economia financeira e proporcionando o equilíbrio nas relações de consumo entre seus clientes e Bancos e Financeiras.

Condecorada pela LATIN AMERICAN QUALITY INSTITUTE na categoria de Consultoria Financeira, foi premiada por sua preocupação na gestão da qualidade com certificação emitida pela LAQI, reconhecida pela ONU.